|

酷玩实验室

人类科技史上,从来没有发生过这样的奇观:

一家供应链企业的市值,竟然超过了一个发达国家所有上市企业市值总和。

这家供应链企业叫英伟达,这个发达国家则是GDP全球排名第4的德国。

并且,2.8万亿美金市值,并不是英伟达的极限。

根据最新季度报,英伟达该季营收达260.4亿美金,同比增长262%,净利润148.8亿美金(约1080.4亿人元),同比增长628%。不论营收还是利润,都超出预期。

也就是说,英伟达还在快速增长。这头超级怪兽最后会长成什么样,谁也说不准。

媒体喜欢称呼英伟达为“卖铲子的”企业。但,真正了解英伟达的历史就知道,这家企业可不仅仅是一家卖铲子的供应链企业,而是美国科技雄心的极致体现。

如今的时代,更高的算力,就是更高生产力。

全球算力霸主英伟达,之所以出现超预期增长,正是美国对全球先进生产力与日俱增的重视。

美国限制英伟达显卡对华销售,其实就是限制中国对先进生产力的探索。

不过,在深度全球化的时代,骄傲如英伟达,也无法脱离中国产业链。甚至于,在某些技术领域,中国供应链已经对英伟达构成了“卡脖子”的效果。

正因如此,尽管在半导体领域,中美是竞争关系,但是,由于产业链层面骨肉相连,二者之间并不全是此消彼长。

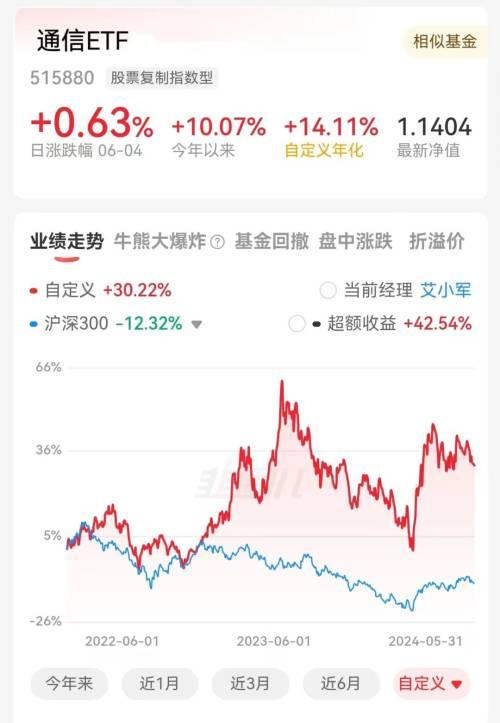

最直观的证明就是,英伟达估值上涨时,国内聚焦在光模块的通信ETF(515880)也跟着水涨船高。

今天,咱们就从上帝视角和微观视角,来看一下中美生产力博弈的胜负手。

01 上帝视角

虽然英伟达创立于1993年,但是,英伟达的故事缘起却发生在1991年。

这一年,全球发生的最大乃至唯一的大资讯就是苏联解体。

苏联解体的原因,有很多种说明,每一种说明都有道理。但,美苏无休止的军备竞赛,是公认的重要原因。

当然,作为胜利一方的美国,军工投入更大,美国对国防费用的焦虑更重。

1960年是美国最焦虑的年份。这一年,美国联邦国防研发支出,占到全球研发支出的36%。此时,美国军工产业已经超过汽车、钢铁、石油,成为了美国经济的最大支柱产业。

然而,军工研发,是个无底洞,政府不可能无休止买单。

所以,1960年代之后,美国终于决定“军转民”,用市场来养活军工。到1970年代,美国军工产业的主承包商和转包商数目,就已经高达13万家。

然后,大家就看到了数不清的美国商业神话。

比如,1975年,比尔盖茨就创造了MicroSoft,并很快开发出电脑操作系统。

要知道,即便是在21世纪,想做出一款软硬件都过关的电脑操作系统,依旧是国家级的工程难题。而当时,20岁出头的比尔盖茨,就在自家车库就鼓捣出了MicroSoft。

再比如1976年,年仅16岁的乔布斯,就在车库中成立了苹果,并且能以神速重新发明电脑、MP3、手机。

除了明星企业,美国还诞生了一波在当时看来不起眼,后来却名动江湖的企业,比如英特尔、AMD等半导体企业。

过去几十年,公知们特别喜欢吹嘘美国的车库学问、硅谷精神、创业精神,认为美国企业家的成功是制度的优越。

他们往往忽视了美国科技创新之所以能取得累累硕果,恰恰是因为美国曾经有几十年的时间,集中力量办大事,以举国之力发展科技产业。

正是1970年代美国浩浩荡荡的军转民,这才让美国“技术倒爷们”纷纷下海,创造了美国科技产业的繁荣。

当然,这也让军备竞赛中的美国,拥有了更强的经济韧性。

熬到1991年,苏联终于先绷不住了,解体了。失去对手的美国,军工产业进一步“藏技于民”,并在此时推出了“科学政策”。

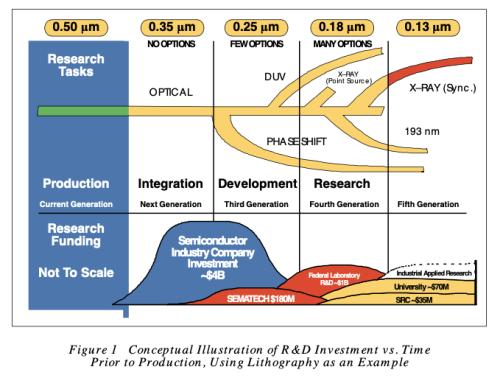

简单来说,美国政府会和民营企业合作,并且分工更明细,鼓励民间技术和资本积极参与各个环节。

其中,美国半导体产业,就是美国“公私合营”的典范。

更重要的是,美国国防部的订单,确保了这套流程能够快速跑通。

就是靠着这种模式,在没有美国政府大规模财政支撑的背景下,美国科技产业在1990年代依然能够保持国际领先优势。后来,马斯克的星链也是沿用这种模式。

英伟达,也是在这场军转民的历史背景下,以及社会资本活跃的金融背景下诞生的。

只不过,当时的英伟达,只是美国众多篮子中的一颗鸡蛋而已。当时没人预料到,这颗鸡蛋,后来会孵化出一只超级怪兽。 正是这只怪兽,正在将美国和世界,推进一个新的时代。

02 生产力竞争

一个宏观大时代,往往是由具体的微观个人推动的。英伟达的创始人黄仁勋,是其中之一。

罗伯特·诺伊斯,也是其中之一。

1959年,32岁的诺伊斯和另外7个“前同事”成立了一家半导体企业,名叫仙童。

在仙童,诺伊斯团队做出了一个改变半导体行业的发明:把多个晶体管同时蚀刻在同一片硅芯片上。

当年,美国阿波罗登月项目,用的也是仙童的芯片。

而仙童当年开发的包含扩散、掩模、光刻、显影,这一整套平面处理技术,直到如今,仍是现代芯片制造工艺的核心。

当然,诺伊斯更出名的是,1968年,他和摩尔等人,一起成立了英特尔。这个摩尔,就是提出摩尔定律的那个摩尔。创业期间,诺伊斯还重点栽培了一个小兄弟,名叫乔布斯,就是后来苹果的创始人。

过去很长一段时间,仙童和英特尔,被称为硅谷的“西点军校”,是美国科技产业的骄傲,也是全球芯片产业的课代表。

直到英伟达闪亮登场。

1993年,英伟达诞生之初,大家都把它当成是一家做游戏显卡的。

2020年8月,英伟达数据中心业务就超过了游戏业务。也让越来越多的人意识到,GPU,不仅仅让游戏画面更精致,不仅能“挖矿”,也成为了AI产业的发动机。

目前,英伟达在全球数据中心AI加速市场已经占到82%的份额,在全球Al训练市场份额已经超过95%。

甚至于,手中拥有多少英伟达显卡,已经成为AI企业算力和融资能力的象征。

AI代表全球最前沿生产力,而AI已经离不开英伟达的芯片。

作为半导体新秀,英伟达已经取代老派半导体大佬英特尔。

市值是英特尔20倍的英伟达,已经成为美国的新骄傲和产业希翼。

然而,奇怪的是,即便有美国芯片禁令,国内的通信ETF(515880)却依然随着英伟达股价的增长喝到了一口汤。

国内通信行业ETF和英伟达之间,究竟有什么奇妙的关联?

要想弄懂这一切,就要开启微观视角。

03 产业分工

时间线重新拨到1970年代,由于美国无法负担军备竞赛无休止的费用,决定大规模军转民了。

然而,意外就发生了,半导体产业以超出美国预想的方式进行了全球化分工。

第一场意外,来自日本。

战败后的日本急于崛起,将目光瞄向了美国半导体产业。并且,日本知道,让日企独立发展,不可能超越美国。然而,日本又想赢下这场先进生产力的竞争。

于是,日本决定采用“官产学研”模式。日本政府出资320亿日币,日企筹资400亿,日立、NEC、富士通、三菱、东芝五大企业,共同设立国家性科研机构,技术突破后,就大规模生产。

1962—1963年,日本电气(NEC)获得仙童的技术授权。然后,在日本政府主导下,一场集中力量办大事的计划,就轰轰烈烈启动了。

日本开始“大炼芯片”,4年后,就取得了超过1000件技术专利。

很快,美国的光刻机阵地也失守了。

1960年代,全球光刻机巨头是美国GCA企业。日本尼康、佳能,只是美国GCA的供应链企业。

但是,到了1984年底,日本尼康、佳能的光刻机市场份额,就超过了美国。

并且,日本当时喊出了一个相当于杀伤力的口号“永远比对手低10%”。

1986年,英特尔出现创业以来第一次亏损,怒裁7000多人。

然后,熟悉的一幕就出现了。

在以罗伯特·诺伊斯为代表的美国半导体行业协会的游说下,美国终于亮出祖传艺能——芯片禁令。

1986年末,《日美半导体协定》终于诞生。根据规定,严禁日本低价半导体产品出口美国及其他国家,严禁日本企业收购美国半导体企业。并且,美国半导体在日本市场必须占比20%以上。

美国想独霸半导体产业,逼着日本放弃了芯片的设计、制造。

但是,全球资本天然流向财富洼地,天然地为产业找出最优解。

然后,第二个意外来了,荷兰出手了。

1987年,荷兰飞利浦与中国台湾工研院,合资成立一家企业,台积电。

除了台积电,飞利浦还准备了第二个装鸡蛋的篮子,也就是后来大名鼎鼎的光刻机巨头阿斯麦。

2004年,阿斯麦利用当时最新的“浸润原理”,做出了浸没式光刻机。5年后,阿斯麦超过日本尼康,首次占据光刻机市场7成份额。

从此,日本光刻机再无翻身之能。

不过,经过常年鏖战,日本已经在半导体材料和设备方面积累了足够优势,尤其在光刻胶领域,日本更是占据垄断性地位。

这也基本形成了当下光刻机产业的全球分工格局:荷兰做光刻机、美国负责芯片设计、日本负责原材料。

那么,问题又来了,中国到底扮演了什么角色?国内的通信行业和英伟达又有什么关系?

04 中国的分工

众所周知,尽管美国对中国芯片禁售,英伟达还是会绕开美国监管,给中国提供“特供版”显卡。

一方面,英伟达不愿失去中国市场。另一方面,如黄仁勋所说,“英伟达的芯片中有大量零部件产自中国,供应链的全球化是很难被打破的。”

而且,当下,不仅中国企业在芯片产业链中,占据着难以取代甚至不可取代的地位。更关键的是,中国和美国一样,是少数的同时拥有从芯片研发到生产制造,再到应用场景的,具备全产业链能力的国家。

全产业链,意味着,只要任何环节出现空白,很快就有企业冲上去,占领市场。

比如,与GPU强绑定关系的光模块,就是典型案例。也为通信行业打开了新的增长点。

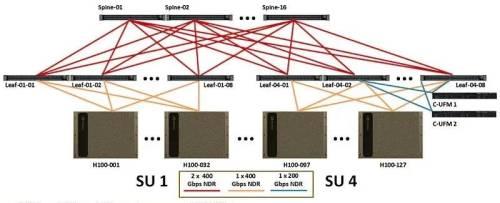

因为GPU运行,涉及大量数据传输和计算,需要占据很大物理空间,耗能也很大。

光模块的作用就是,进行光、电信号转换。电信号转换成光,不仅能耗更低,让GPU整体体积变小,最重要的是信息传输速率更高。

显卡算力越高,就越是依赖光模块这条技术路径。并且,越依赖高速率的光模块。

比如英伟达2020年发布的A100显卡,单个GPU就需要7颗200G的光模块。英伟达2022年发布的H100,单个GPU则需要1.5颗800G光模块和2颗400G光模块。

而为了满足AI大模型、科学计算等算力需求,每台服务器动辄需要数百甚至数千个GPU。对网络联接低延迟、高带宽的越高,越是离不开400G、800G、1.6T等高速率光模块。

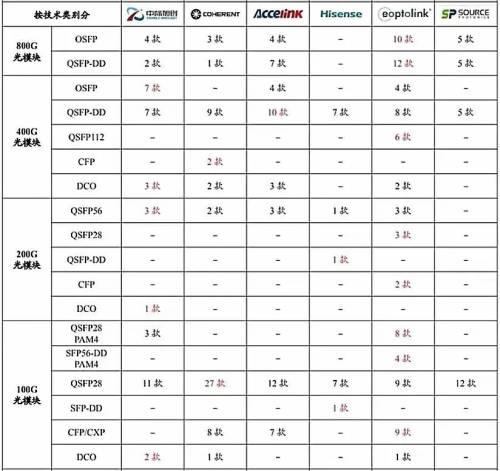

2010年,全球10大光模块企业名单,中国只入围了一家,武汉电信器件。到了2022年,全球前10,中国就占了7个。

其中,中际创旭排名第1(并列第1),HUAWEI第4,光讯科技第5,海信宽带第6。国产光模块产能,已经占了全球半壁江山。

不论从企业排名、头部企业数量,还是全球产能,国产光模块,对全球显卡产业已经起到“卡脖子”的效果。

更何况,还有大量资本涌入,为光模块产业提供充足弹药。

近些年,光模块本就保持双位数增长。在AI浪潮下,2024年AI相关光模块同比增长更是达到45%。而前面提到的通信ETF(515880)中光模块占比就有30%左右,精准重仓了中际创旭、新易盛、天孚通信这样的光模块巨头。

国产光模块巨头们,是怎样抢下来了这块阵地呢?

一个字总结就是:卷。

在不同的传输速率、不同技术路线上,国内光模块巨头,以“犬牙交错”的形式形成了全面覆盖。

几乎每条赛道都很卷。

并且,国产光模块巨头,不仅卷研发、生产、封装及销售流程,还进行了光模块的自动化生产平台、自动化设备的自主研发与工程应用化。

总之,不给任何对手钻空子的机会。

而不论这些技术路线如何波动,在国内光模块巨头饱和竞争下,在通信ETF(515880)资金加持下,国内光模块都能继续保持领先优势,不管最后哪个路线走出来,终究还是在通信ETF这个行业的大网里。

国内光模块和英伟达,有异曲同工之妙。

英伟达之所以在显卡领域保持遥遥领先,一个字总结也是:卷。

比如英伟达今年发布的GB200,性能竟然是H100的6倍,AI芯片B200运算速度比上一代芯片提升30倍。

这可不是10%、20%的挤牙膏式的提升,而是动辄6倍、30倍的超级加倍,这种伤敌一千自损八百的魄力,就是不给同行钻空子的机会。

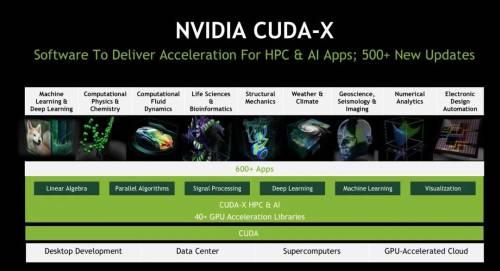

而除了硬件研发,英伟达还重金打造了研发开放平台CUDA,相当于苹果的ios系统。而造平台的目的就是让所有企业更方便地使用自家产品。

英伟达和国产光模块巨头,都是靠一边卷研发,一边卷平台,来保持行业领先地位。

英伟达一旦不够卷,或者市场拱手让人,它的对手,不论是英特尔,还是AMD,都会很快扑上去。英伟达,或许就没有机会再夺回来了。光模块领域,也是如此。

并且,不止光模块,在存储芯片、EDAApp、光刻机设备等等领域,同样如此。都是群狼环伺,不进则退。 尾声

虽然,美国在全球芯片产业链方面,有很强的产业编辑能力。但是,市场一直带着它自身的“应力”,压下去日本,就会冒起来荷兰或者韩国。

全球芯片市场走向,会受到美国的影响,但是,并不会严格遵循美国意志。因为,市场也有着自己的意志,企业和资本总会想进办法,绕过监管,流向财富洼地。

更何况,此时此刻,中国企业已经深入到芯片产业全产业链。

一方面,国内半导体企业和英伟达、阿斯麦血脉相连,一荣俱荣。另一方面,只要对手犯错,国内半导体企业就会逆势崛起。

短期来看,这是通信ETF(515880)能从英伟达的增长中分一杯羹的原因。长期来看,这也是国产半导体产业所面临的最大挑战和机遇。

美国前国务卿基辛格,曾将中国谋略比喻成围棋。东落一子西落一子,看似无序,其实在蓄“势”。棋局看似焦灼 ,其实是在等对手犯错。

|

290

290

290

290