L晨光 半导体行业观察

昨夜晚间,新思科技宣布,将以350亿美金收购Ansys。据新思科技所说,在收购完成后,新思科技全球领先的芯片电子设计自动化(EDA)将与Ansys广泛的仿真分析产品组合强强联手,打造一个从芯片到系统设计解决方案领域的全球领导者。

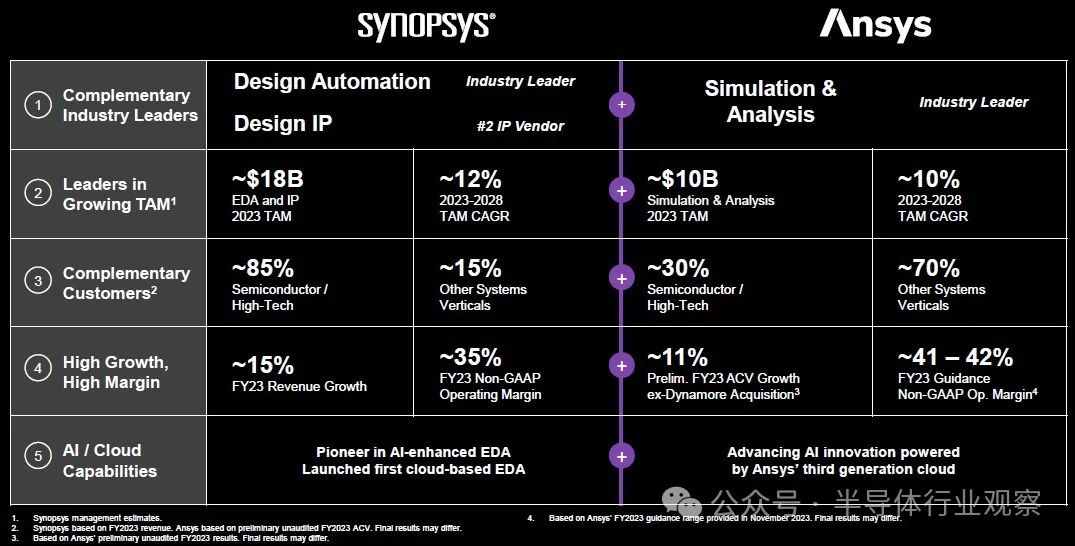

据数据统计,Synopsys在全球EDA市场中占比达32.14%,远超过第二、三名Cadence的23.4%和Siemens EDA的14%。在马太效应的加持下,Synopsys的市场主导地位暂时很难被动摇。

而Ansys在仿真App领域拥有42%的可观市场份额,同样稳坐CAE领域头把交椅。即使在EDA领域,Ansys也已成功跻身行业第四的位置。

尽管App行业中的并购案例司空见惯,但两大行业巨头间的吞并消息,还是引得了业内无数目光。

App并购,行业常态

众所周知,电子App行业的发展史就是一部并购史。

App企业在诞生的时候一般都比较小,通常只是一个技术团队,兼并是工业App扩展的惯用套路。在App巨头企业的成长过程中,小小的并购数不胜数。

Synopsys和Ansys自然也不例外,都曾通过这种方式来扩大自己的商业版图。

Synopsys并购史

对于EDA行业而言,并购的重要性不言而喻。

在EDA行业的发展进程中,三大巨头通过收购拓展业务、强化技术实力和扩大市场份额。据不完全统计,在过去三十年间,EDA行业发生了近300次并购,这些交易不仅改变了企业的规模和实力,更在产业内部创造了新的竞争力。

其中,Synopsys作为EDA行业的龙头老大,兼并收购次数最多。

回顾其发展历程,Synopsys的诞生源于20世纪80年代,当时日益复杂的集成电路和电子系统,加上合格的集成电路工程师稀缺,创造了EDAApp的需求。

Synopsys创始人Aart de Geus在通用电气的微电子中心工作期间建立了一支EDA团队,该团队发明了自己的逻辑综合技术,以取代手动化设计过程。利用这种新工具,通用电气可以在几分钟或几小时内完成以前需要数周才能完成的设计工作,而且成果更佳。

Aart de Geus认为“它彻底改变了数字设计的概念”。

在不久之后的1986年,通用电气因为要彻底退出半导体业务,决定关闭微电子中心。Aart de Geus和他的同事们决定单干,并成功说服通用电气将逻辑综合技术和几十万美金投资给他们。这家企业的名字叫Optimal Solutions,就是Synopsys的前身。

一年之后,企业重新命名为Synopsys,名字来源于综合优化系统的英文组合(Synthesis optimization systems)。正如企业的名字一样,Synopsys从成立至今,在逻辑综合市场几乎没有竞争对手。

其中的奥妙在于,Synopsys清楚地认识到逻辑综合工具市场总归会出现缓慢增长的时候,因此在发展过程中需要一直寻找新业务增长点。

那么新业务增长点来自哪里?收并购被认为是快速增长的通道。

在上世纪的最后十年间,Synopsys在Aart de Geus领导下共进行了20次收购。

通过一系列收购,到20世纪90年代末,Synopsys已经在逻辑综合、模拟和测试三个技术领域确立了自己的领先地位。

与此同时,Synopsys的营收也在飞速增长。1990年收入为2210万美金,到1999年时收入已超过8亿美金,增速可谓惊人。

进入21世纪,尝到了甜头的Synopsys更是发起了更大规模的并购。

2002年以8.3亿美金收购Avanti企业,发挥Avanti Astro工具优势,先后与Physical Compile和Physical Compile整合为强大的IC Compiler,能够并行实行物理综合、时钟树综合、布局、布线、良品率优化和校正等功能,直接衔接Synopsys前端和后端工具。

至此,Synopsys成为EDA历史上第一家可以提供顶级前后端完整IC设计方案的领先EDA工具供应商,坐稳EDA行业第二的位置,并在2008年超越Cadence成为全球最大的EDA工具厂商。

2008年,Synopsys兼并FPGA实现和调试领域是领导者Synplicity,进入了FPGA和快速增长的原型市场。

此后,Synopsys又相继收购了ORA、Magma、SpringSoft等一系列相关企业,进行技术整合,铸就了如今强大的Synopsys。

值得关注的是,Synopsys在今年还完成了另一项重要的收购。

12月12日,Synopsys正式收购了Imperas Software,Imperas是一家专注于虚拟App模拟的英国企业,在RISC-V处理器技术领域拥有强大的技术实力,以其先进的技术和免费提供的RISC-V指令集仿真器riscvOVPsim而著称。该仿真器允许工程师在无需实际硬件设备的情况下对RISC-V处理器进行建模和仿真,为App开发和测试提供了便利。

这次收购标志着Synopsys在RISC-V领域战略布局又迈出重要一步,充分利用Imperas的技术优势和专业常识,并与自家的VCS仿真和Verdi调试工具相结合,更好地满足RISC-V处理器验证领域客户的需求,进一步巩固Synopsys在RISC-V生态系统中的地位。

整体来看,Synopsys的收购动作显示了其在行业内积极布局的决心和扩展战略的实施。这些收购凸显了Synopsys对于关键技术和领域的重视,通过这些举措,Synopsys正在加强自身在半导体和嵌入式领域的地位,并加速其在新兴技术市场的影响力,从而为未来的发展奠定了坚实基础。

Ansys成长记

Ansys从一家位于宾夕法尼亚州卡农斯堡的产品设计和测试领域的仿真App解决方案提供商,成长到如今的工业仿真App巨头,一路上也吃掉了无数大小企业。

比Synopsys更早,Ansys成立于1970年,最初名为Swanson Analysis Systems Inc.(SASI),1994年Ansys被风险投资企业T.A. Associates收购,随后更名为Ansys,并于1996年上市。

Ansys企业目前是全球最大的工业仿真App企业,其App是融结构、流体、电场、磁场、声场分析于一体的大型通用有限元分析App。在核工业、铁道、石油化工、航空航天、机械制造、能源、汽车交通、国防军工、电子、土木工程、造船、生物医学、轻工、地矿、水利、日用家电等领域有着广泛的应用。该企业2022年的收入约为21亿美金。

工业仿真App,主要指利用计算机对工程和产品的性能与安全可靠性进行分析,对其未来的工作状态和运行行为进行模拟,从而优化设计,并确保未来工程和产品功能、性能的可用可靠性,助力企业降低研发成本、优化研发方案、提升研发效率。

工业仿真App号称工业之魂,是智能制造的核心驱动力,支撑工业企业生产运行的基础,广泛应用于工业生产的各个环节,伴随着产品从研发、生产,再到销售及售后服务的全生命周期。相比于传统的通过物理试验来验证产品的性能和可靠性,工业仿真App在精度、时效和成本上都具有压倒性优势,将帮助极大的缩短由研发设计走向商业量产的最后一步。

据《中国工业App产业白皮书》统计数据显示,在产品研发的早期阶段采用工业仿真App即可对最终产品的成本和质量有着15-35倍的杠杆效应。随着数字化的深入,工业仿真App需求日益高涨。

回顾Ansys的发展历程能发现,自2000年开始,Ansys进行了一系列收购,包括ICEM CFD Engineering、法国CADOE,这为仿真App的快速发展打下了良好基础;2006年,Ansys企业成功完成对Fluent的收购,Fluent应用先进的CFD技术实现流体、热、传导等方面的仿真,奠定了Ansys在计算流体力学的地位;同一年又收购了Century Dynamics企业,将高速瞬态动力分析App纳入到Ansys的分析体系中。

2008年,Ansys再次进入一个全新领域——电子设计AppEDA领域,收购了Ansoft企业,拓展了企业在集成电路、机械电子设计领域的应用;2011年Ansys收购模拟App提供商Apache Design Solutions,填补了在电源完整性和集成电路可靠性仿真的布局,使得Ansys仿真领域进一步扩展到芯片领域,全面进入EDA领域,提供了业界独有的从芯片到封装和系统,电、热、结构协同设计与仿真平台。

2015年,Ansys完成对Gear Design System的收购及后续开发后,建立了业界第一个EDA大数据智能计算平台Seascape,以解决芯片研发中的关键验证问题及针对各种验证环境进行可伸缩的弹性计算。

从近两年收购来看,Ansys加强了光学仿真和航空航天的布局,尤其是光学领域,连续收购了Lumerical和Zemax,致力于实现完整的端到端光学仿真解决方案。

Ansys并购案件不完全统计

发展至今,从企业基本面来看,Ansys作为多物理工程仿真技术的领先供应商,赢得了良好声誉,其技术使工程师能够在统一的工程环境中模拟结构、热传递、流体、电子和光学元件之间的相互作用。

在EDA领域, Ansys也已成为业内第四大企业,在台积电的四大黄金标准App之中,除了EDA三巨头Synopsys、Cadence和Mentor之外,Ansys是唯一非EDAApp的选手。

与Synopsys类似,Ansys的发家史又何尝不是一次兼并史。

但不仅仅是Synopsys和Ansys,几乎所有的工业App企业都是通过并购的方式来实现版图的扩展。因为工业App最大的门槛就是核心技术团队,专业属性和行业属性很强,想要“破圈”有不少难度。

在成熟的工业App市场,细分玩家的宿命就是被收购。小鱼无需长大,留给大鱼自有招法,这是工业App行业独特的进化方式,这也说明了为什么工业App的壁垒深厚。从来没有见过一家不通过并购能够长大的企业,任何一家站稳了脚跟的企业,都吸取了远比当前工程师要多得多的智慧。

最聪明的大脑,是来自最大限度的集成,这是任何一个后来的挑战者都要清醒面对的行业法则。

尽管App行业的并购司空见惯,但Synopsys吞并Ansys的消息,还是引得了业内无数目光。对此,半导体行业观察采访了多位行业专家和资深人士,整理了对该收购案的一些看法和观点,供大家参考。

背后的原因猜想:业界观点

此次收购成功,不仅将创造一个全新的设计App巨头,也成为了2024年半导体行业首批重大并购交易之一。

那么,Synopsys为什么选择收购Ansys呢?有哪些动机和原因?

1.多物理场仿真需求

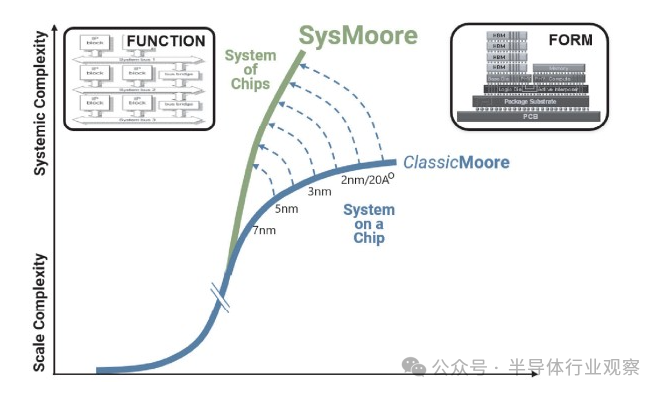

大家首先采访到的是国内仿真EDA领域的头部企业芯和半导体,该企业市场副总裁仓巍表示:“本次收购的驱动力在于,Synopsys需要Ansys的多物理场仿真和分析工具,来满足SysMoore世代对EDA的要求。”

当前,随着芯片系统化趋势加剧,芯片设计的尺寸越来越小,加上芯粒Chiplet等3D IC技术的兴起,对多物理场的仿真计算已经是避不开的事情,这就需要广泛的物理仿真分析工具,以应对多物理场带来的爆发性复杂性。

相比与昂贵的设计和制造费用,前置的仿真验证会变得尤其重要。这正是三大EDA企业都在向机械传热仿真靠拢的原因。

Ansys在多物理场仿真方面拥有多年积累的丰富经验,其Redhawk-SC和Totem功能,以及专门用于解决3D IC设计的热完整性和高速完整性挑战的全新功能,如RedHawk-SC Electrothermal等,能够支撑3D IC电源完整性方面的进步。

在过去几年里,Ansys凭借其先进的半导体设计解决方案,以及开放可扩展的多物理场平台的价值,获得了台积电、SAMSUNG和GlobalFoundries等头部晶圆代工厂官方认证。以台积电为例,Ansys成功通过台积电高速CoWoS和InFO 2.5D与3D封装技术的早期认证,还与台积电持续合作,实现了面向3D IC设计的层级热分析解决方案。

在近期合作中,Ansys Redhawk-SC和Totem通过了台积电最新N3E和N4P工艺技术的签核认证。还有先进工艺、多裸片先进封装和高速设计等领域的合作。

此外,为了应对技术复杂性,包括Synopsys在内的诸多EDA厂商也已经在与Ansys合作,从Synopsys发布的消息可以看到,Ansys行业领先的电源完整性、热和可靠性签核工具已与Synopsys的Fusion Compiler平台、3DIC Compiler平台和PrimeTime签核平台集成,为客户提供用于芯片、封装和系统级效应的黄金标准签核精度。这一切都在Synopsys的设计环境中实现。

作为Synopsys最大竞争对手的Cadence,也通过收购Sigrity、AWR及Integrand Software补齐了从芯片到系统的电磁场仿真分析的短板,成立了独立的multi-physics system analysis部门,又通过收购NUMECA、Pointwise和Future Facilities具备了CFD仿真的能力,为后摩尔时代的系统分析做好了准备。

也正如联讯动力咨询企业总经理林雪萍所言,多年以前,微观尺寸的EDAApp和宏观尺寸的CAE一度分路扬镳。而现在,在摩尔定律走向尽头的时候,二者看来又要融合在一起。

可见,以Ansys为代表的仿真App厂商在加速3D IC系统设计方面发挥着重要作用,在EDA等多个不同学科提供必要的专业能力,从而在几乎所有工程领域中,实现构建涵盖众多物理场的高效工作流程。

基于此,收购Ansys将进一步加强Synopsys在仿真工具上的竞争力,更好的应对系统级芯片趋势下多物理场仿真的需求。

2.半导体EDA增速放缓,向更多领域拓展

Ansys在芯片传统芯片功耗和可靠性签收方面是金标准,然后进入3D IC时代后, Ansys的HFSS和Icepak等工具变得更加关键。

EDA企业要实现从Design house-Fab-OSAT-System的贯通和覆盖,需要Ansys这样的企业。

知乎博主李剑指出,Synopsys的布局也不仅局限于芯片,从2017年收购QuantumWise之后,Synopsys具备了材料研发和新材料领域的能力,不仅打通了DTCO设计方法学,也具备了向化工、能源等诸多领域的迁移能力。

实际上Synopsys已经在将图像识别和图像重构技术与CAEApp结合了,在电池领域,采用SimplewareApp识别电极材料的结构,生成电极材料网格递交给CAEApp,进行电化学仿真。

收购Ansys,Synopsys将能进一步从设计仿真领域实现MSMD,在产品全流程后,可以将其Odyssey 等良率管理系统进一步融合,实现面向不同行业的范式迁移。

另一方面,有EDA业内人士向笔者表示,随着摩尔定律演进,集成电路下探到2nm甚至1nm,已经快要接近当前晶体管制造技术的极限,无论是芯片制造成本还是芯片设计成本都已经到了一个夸张的程度,非大厂几乎都无法入局。

这也就相应的造成了EDA企业在EDA销售的增长明显放缓(近两年无论Synopsys还是Cadence大部分的增长都在IP以及硬件上),寻找EDA企业的第二增长曲线似乎变成了两家企业的共识。CAE作为最接近的一种延伸可能真的是一种非常不错的选择。

因此不难判断,在这种情况下,Synopsys并购CAE巨头Ansys向更多领域扩展,符合未来的发展利益。

3.提升良率

近年来,Synopsys在先容其EDA领域的布局的时候,多次提到希翼借助其EDA工具来实现对良率的提升以及工艺制程控制。

通过EDAApp与YMS(良率管理系统)系统相结合,实现从研发设计到制造量产之间的数据闭环以及良率提升将是芯片领域的必经之路。

上述原因说明了Synopsys收购Ansys的驱动力。那么Synopsys成功收购Ansys后,又将给行业带来哪些影响?

1.Synopsys将实现新蜕变

知乎博主李剑认为,Synopsys收购Ansys后将有望成为历史上第一家真正意义上实现了从材料-器件-工艺等闭环的全产品生命周期App企业。

目前全球重点发展的高性能大算力芯片、3D IC、Chiplet等对电热应力等多物理场仿真要求越来越高,三维集成芯片SoC设计对系统架构探索规划越来越关键,包括供电及信号质量散热等都是个大难题,未来对射频/硅光/传感/存储/计算/传输等集成也都需要系统分析工具的支撑。

李剑表示,“一般意义上来讲,EDAApp仅是包括了封测之前的芯片设计,还不到板级EDA。因为板级EDA的开发比较复杂,主要是针对系统层级的仿真,一般建立在芯片已经设计完毕后的仿真,这也是Ansys在电子领域的擅长所在,这里面主要是多物理场的内容,此为其一。”

Synopsys收购Ansys完成的是技术领域的补充。因为要解决整个半导体领域的工艺仿真问题,必须解决多尺度多领域的问题(MSMD),半导体设备层次的仿真是TCAD解决不了的。因此,需要Ansys这样的CAE巨头来补充。

2.有望实现第一个工业大模型,工业智能可能由此起步

实际上,包括Ansys、Siemens等企业已经在搞大模型与App结合的解决方案,Ansys也在结合ChatGPT相关技术为客户开发基于大模型的解决方案。

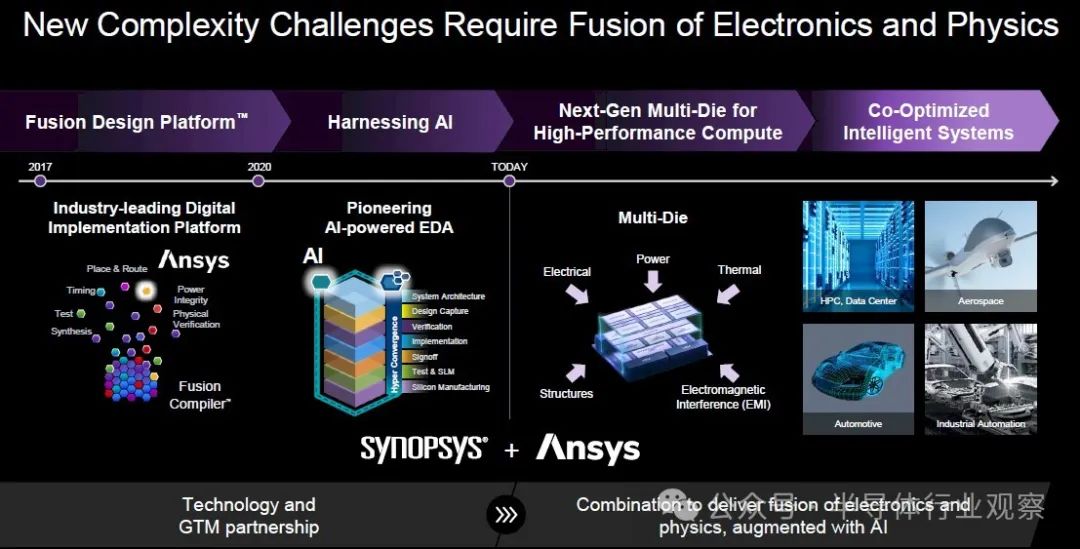

Synopsys和Ansys有几个共同点:一个是产品线广,即专用组件与引擎多;另一个是都在结合AI进行布局,芯片设计智能化已经成为了必然趋势。

Synopsys早就开启了EDAAppAI转型的进程,EDA工具也开始利用机器学习和深度学习等技术,推动芯片设计迈入新“智”元。例如,Synopsys在2020年推出了全球首个AI自主芯片设计解决方案DSO.ai,开启了一场AI与EDA的“双向奔赴”,掀起芯片设计领域的新一轮革命。

Ansys在AI芯片的设计上也已经开始了布局,比如在数据高速传输的需求下,不少厂商开始考虑在AI计算网络中引入光学传输。2020年收购Lumerical后,Ansys在光子集成电路设计上提供了解决方案,比如共封装光学所需的多物理场仿真等。共封装光学通过将电气连接换成光学连接,使得光学I/O离ASIC更近,从而降低功耗成本,被视为数据中心替换可插拔光模块的下一大互联方案。

还有Ansys SimAI,这是一个基于云技术的通用物理场平台,过去需要几小时乃至几天的复杂仿真场景性能预测可以在几分钟内完成,从而加快设计进度。Ansys后续还将推出AnsysGPT,利用虚拟助手为工程师提供仿真工具的技术支撑。

随着ML以及AI的应用越来越普及,CAE产品也必将迎来巨大的变革,所以EDA行业的领军企业先行落子的先发优势不言而喻。Synopsys对Ansys的收购,将全盘接手这波AI资源,进一步提高芯片设计的效率和准确性。

3.国内EDA行业何去何从?

芯和半导体指出,无论是Synopsys还是Cadence,在过去几年都在传统芯片EDA的基本盘外积极规划多物理场仿真分析能力,大力布局系统分析EDA,凸显了多物理场仿真分析的重要性。

国内半导体行业已经看到了这个趋势,3DIC Chiplet生态圈的建设如火如荼,也出现了一些专注于多物理场仿真分析的EDA厂商。

如果收购成功,EDA行业的整体目标市场规模将进一步扩大,三巨头预计会在该领域持续发力,通过并购和自研扩大他们的市场份额。国内EDA目前还是围绕着传统EDA工具的国产替代在发展,与国际领先水平差距将进一步拉大,如何缩短这个差距将成为不得不面对的挑战。目前国内EDA企业通过自研实现EDA+CAE难度很大,并购可能是必由之路。

另外,也有EDA业内人士向笔者指出,对于Synopsys当前的大动作,其实并不令人意外。

他指出,Synopsys的收购动作除了强强联手的意图之外,也可以一定程度上理解为一种防御性的收购。试想一下,如果是Cadence和Ansys达成了某种收购或者合并协议呢?这恐怕对Synopsys来讲将是更致命的打击。

对此,其实也有业者断言,CAE里的第二名Altair估计很快将会被Cadence或西门子EDA收购。可以预见,随着Synopsys的出手,其他EDA巨头一定会跟随,未来仿真App领域或将有一系列收购发生。而作为对标,国产EDA里,也许也会出现诸如华大九天+芯和半导体的类似组合。

在Nextplatform编辑 Timothy Prickett Morgan看来,这单交易之所以产生,是因为芯片封装胜过EDA(原文:CHIP PACKAGING TRUMPS EDA)。他表示,Aart de Geus 在2022 年 IEEE 国际固态电路会议开幕主题演讲中讲到,大家进入了所谓的SysMoore时代——摩尔定律在晶体管设计和现在封装与系统复杂性相结合的雄心壮志的汇合这些共同将使各种设备和系统的计算量增加 1,000 倍,并带来“万物智能”的世界。

SysMoore 的意思是功能的扩展,类似于大家习惯于从工艺缩小和晶体管设计中获得的功能,这些设计来自于FORM(chiplet packaging),就像它来自于工艺一样。和过去不一样,如今的FORM不再追随功能,而是在传统摩尔定律结束时实现功能的持续增加。

“无论如何,很明显,模拟完整系统(而不仅仅是芯片)的能力是未来的趋势。这是从设计中榨取所有可能的效率的唯一方法。在人工智能帮助进行模拟的情况下,大家强烈怀疑所有类型的系统的设计完成和开始制造的时间都会缩短。”Timothy Prickett Morgan在文章中说。

基于这些考虑,以及看到Ansys的领先产品优势,这单收购便水到渠成。

从nextplatform这个文章大家还看到,Synopsys 和 Ansys 还认为,2023 年仿真和分析的总潜在市场约为 100 亿美金,2023 年至 2028 年间将以 10% 左右的复合年增长率增长。芯片设计 IP 业务的 TAM 为去年的销售额约为 70 亿美金,未来五年的复合年增长率约为 12%;EDA App业务的 TAM 约为 110 亿美金,同期复合年增长率也约为 12%。所有这些业务的增长速度都快于全球 GDP,这在 Ansys 和 Synopsys 等成熟市场中几乎是您所能希望的。

为何收购?Synopsys的自白

在新思科技全球总裁兼首席实行官Sassine Ghazi看来,之所以会推动这单收购,这主要是因为当前大家正在面对日益增长的系统复杂性,人工智能、芯片需求激增和App定义系统等主流趋势的发展需要更高的计算性能和效率。“而新思科技全球领先的EDA解决方案与Ansys先进的仿真分析技术强强结合,将让大家能够提供全面、强大和无缝集成的从芯片到系统的创新范式,帮助各行各业的技术研发团队实现开发能力的最大化。”Sassine Ghazi说。

新思科技实行主席兼创始人Aart de Geus也补充道:“如今,大家在加速驱动‘万物智能(Pervasive Intelligence)’全新时代的到来。大家与Ansys企业有着长期的合作关系,双方的强强联手是新思科技持续成为全球领导者的又一重要里程碑。大家的董事会和管理团队仔细评估了大家的最佳战略选择,以便在这一快速发展的电子和系统设计新浪潮中持续保持领先并获得成功,与Ansys的技术合作对于企业、股东乃至大家的创新型合作伙伴而言都能带来更多的价值赋能。”

Ansys总裁兼首席实行官Ajei Gopal则指出:“50多年来,Ansys一直致力于协助客户突破想象力,设计、开发并交付最先进的产品。通过与新思科技强强联手,大家将以加倍的努力,推动客户的创新达到更高水平。这一具有变革性的联合将融合两家企业高度互补的能力,以满足当前开发者不断变化的需求,并为其提供对产品性能有前所未有的洞察力”。

在双方看来,强强合并将创造以下重大价值。

领先能力互补,满足客户需求:当今智能系统的复杂性要求半导体设计要与仿真和分析相结合,以确保互联的智能系统在实际环境中正常运行。将新思科技全球领先的EDA技术与 Ansys成熟的仿真和分析能力相结合,可为大家双方的客户提供全面、强大且以系统为中心的创新方法。所有Ansys的客户,包括半导体行业以外的客户,都可以从大家更为全面的产品和技术组合中获益,从而驱动他们的创新。

加速新兴领域战略和增长:新思科技与Ansys的业务高度互补,并具显著的扩展空间。此次合并将在核心EDA领域和极具潜力的新兴增长领域(如汽车、航空航天和工业智造等)进一步加强新思科技“从芯片到系统”发展战略,而Ansys在这些领域拥有成熟的业务布局和成功的市场经验。

优势互补:自 2017 年以来,新思科技与Ansys一直不断扩展成功的合作关系,同样拥有诚信为本、追求卓越和赋能客户的企业学问。结合双方高度互补的技术解决方案,有望为客户提供更广泛、深度集成的App工具组合,协助其解决最棘手的设计挑战,并通过对复杂系统进行基于模型的分析获得有价值的洞见。

战略性拓展整体潜在市场规模:新思科技的整体潜在市场规模(TAM)预计将增长1.5倍,达到约 280 亿美金。如今各行各业对电路和物理世界融合的需求加速增长,在这一大趋势的推动下,预计合并后两家企业的整体潜在市场规模有望达到11%的年复合增长率。

增强新思科技强大的财务实力和未来预期:与Ansys合并有望加强新思科技的财务实力。合并后的企业预计将继续保持两位数增长,持续领先行业,这一增速预计将超过整体潜在市场规模的增长速度。在非美国通用会计准则下(Non-GAAP),预计合并后,新思科技的营业利润率将提高约125个基点,无杠杆自由现金流利润率将在交易完成后的第一年提高约75个基点,预计在交易完成后的第二个完整年度内提升每股收益,并在此后大幅增长。

强大的资产负债表支撑快速去杠杆化:两家企业合并后预计将产生大量持续的自由现金流,这将使债务与调整后息税折旧摊销前利润(EBITDA)的比值在交易完成后两年内迅速降至 2 倍以下,长期来看杠杆率将降至1倍以下。鉴于其强劲现金流产生能力和快速去杠杆化的承诺,新思科技预计将保持投资级信用评级不变。

实现成本和收入协同效应:合并后的企业预计将在交易完成后的第三年实现约4亿美金的运营成本协同效应,在交易完成后的第四年实现约4亿美金的运营收入同效应,长期来看,每年的协同效应将超过10亿美金。

结语

但话说回来,行业龙头之间的整合,通常都是非常困难的,EDA或App行业的并购并不都意味着“1+1>2”。

据业内人士分析,虽然两家企业顺利完成了并购,但后续的整合大概也将是一个漫长的过程,预计1-2年内继续保持相对独立的产品开发和销售模式(维持现状),在这个过程中慢慢融合一些衔接相对比较紧密并容易融合的产品线,然后再花1-2年的时间来重新调整产品线BU以及整合销售部门。

成功的并购需要企业具备充足的技术积累和足够的时间支撑。App技术的开发和产品的落地需要时间,过快的并购可能会增加运营风险。大规模并购可能导致企业产线过长,进而导致研发投入被进一步“摊薄”,在各个细分领域研发投入相对不足。

不过就像上面表达的那样,如果大家把这笔收购看成是对行业老二的被动防御型收购,那么中短期内来看1+1是否>2好像也没有那么重要了。

|

244

244

244

244